税制改革!新しくなった暦年贈与で相続税対策!

相続税対策の最もポピュラーな方法として「暦年贈与」があります。

暦年贈与は、相続税対策の一つとして長年多くの方々に活用されてきました。そして、令和6年1月1日からの税制改革により、その手法が大きく変化し、相続時精算課税制度を使う事でより使いやすい形に生まれ変わりましたのでご紹介します。

この機会に暦年贈与を知ってぜひ相続税対策に役立ててください。

改正で新しくなった相続税対策をしっかり把握!!

暦年贈与とは

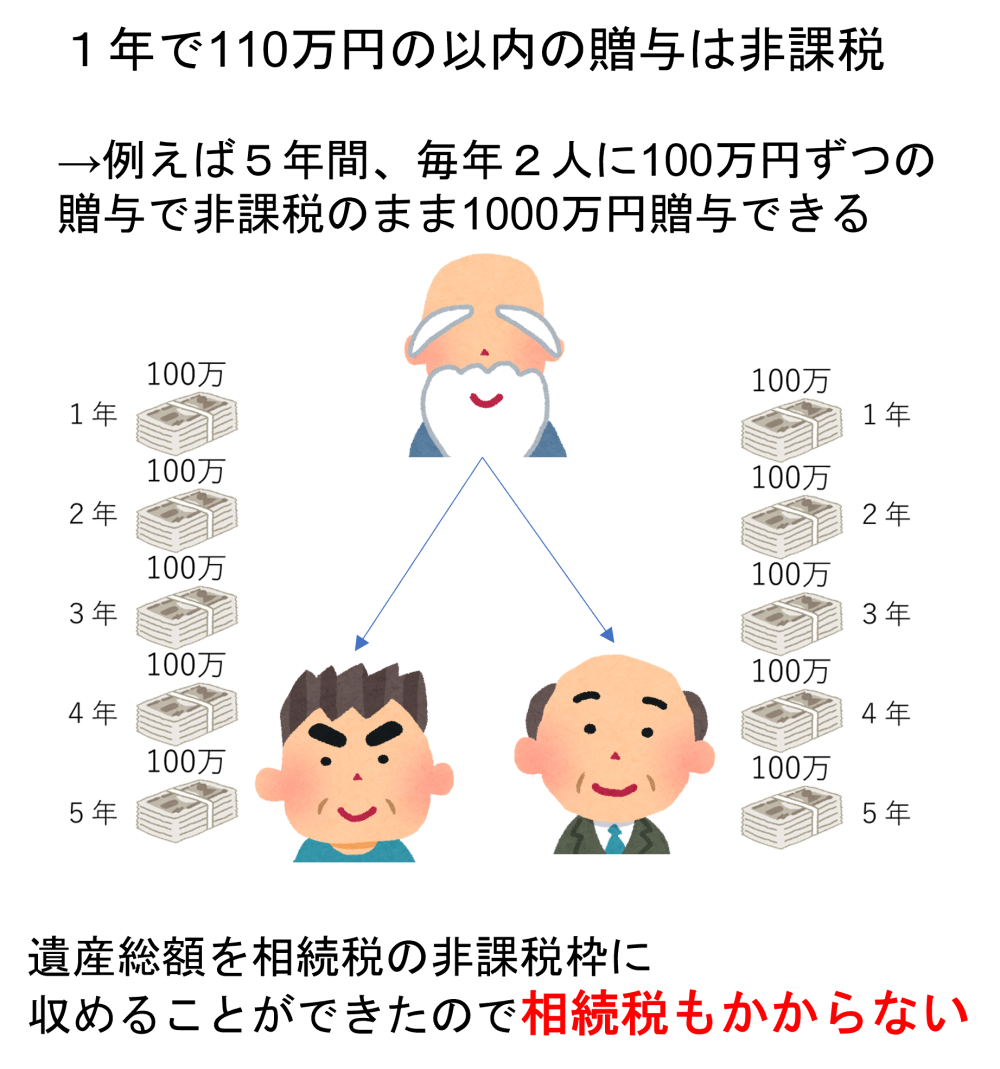

暦年贈与とは贈与の非課税枠(年間110万円まで)を利用して長年に渡って毎年110万円までの贈与を繰り返す節税対策の事です。

財産の一部を贈与して相続財産を減らす事で相続税対策に繋がります。

贈与を繰り返すと相続税対策になる理由

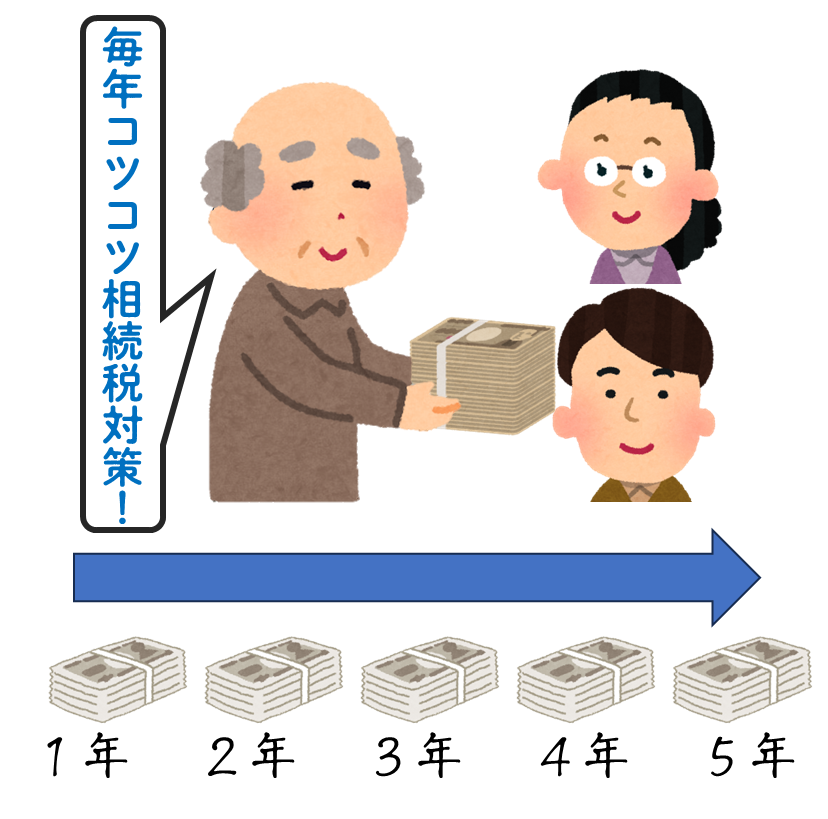

相続税には非課税枠があり、その金額は以下のように計算します。

3000万円+人数×600万

相続人の人数が多いほど非課税枠も大きくなります。

例えば相続人が2人いたら遺産総額4200万円までは非課税になります。

これほど非課税の金額が大きいので実は相続税を払う必要のある相続案件は日本で発生した相続案件の中でたった7%しかいません。

93%が非課税枠に納まるので相続税を払わなくて済んでいるのですね。

しかし、例えば2人の相続人がいて4200万円の非課税枠があったとしても、この金額を超えてしまうと、その部分には相続税がかかってしまいます。

財産が5200万円あったら非課税枠を超えた1000万円の中から相続税を計算して課税されてしまいます。

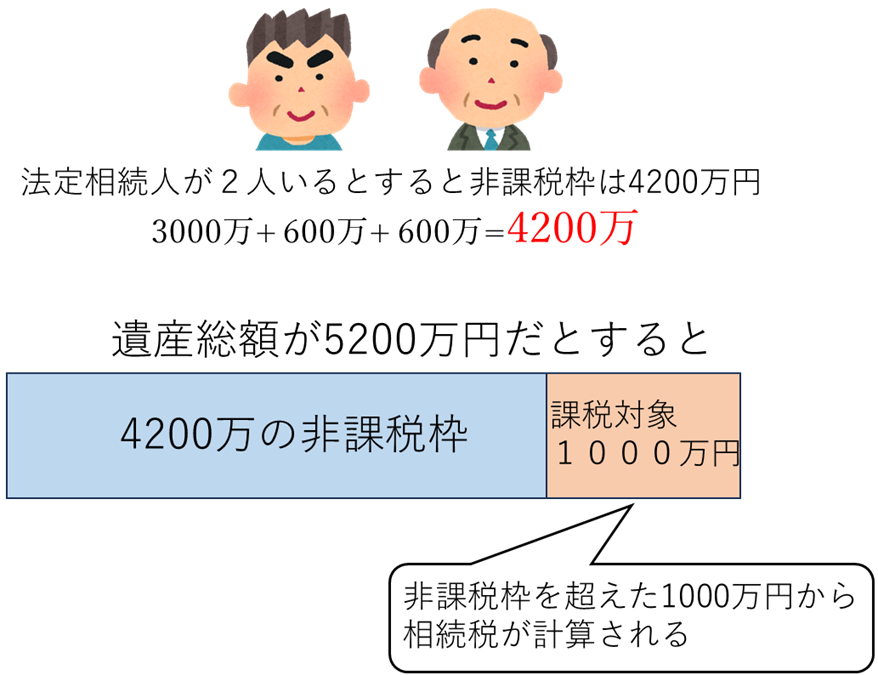

しかし、生きてるうちに1000万円を子供たちに贈与すれば相続が発生した時には財産の総額は4200万円以内となって相続税の非課税枠に納めることが出来ます。

ですが、1000万円も一度に贈与すると贈与税がかかる事になります。

実は贈与税は相続税よりも割高なので、ただ単に1000万円を贈与してしまうと相続税よりも高い税金を納める事になってしまいます。

そこで暦年贈与の出番です。

前述した贈与の非課税枠、年間110万円の金額であれば贈与税はかかりませんので、これを利用して例えば2人に毎年100万円ずつ、5回に分けて計1000万円を贈与すればこの1000万円については贈与税がかかりません。

これにより相続税も非課税枠の4200万円以内に収まるため相続税もかかりません。

暦年贈与の注意点

完璧な方法に見えますが注意点もあります。

実は亡くなった日の過去3年間に行った贈与は110万円以内であっても相続財産に含めて相続税の計算をしなくてはならないルールがあります。

これは暦年贈与の3年ルールと呼ばれています。

このルールがあるために、亡くなる直前に思い立って贈与する事が難しくなっていますので、暦年贈与は出来るだけ早いうちから取り掛かる必要があります。

簡単に説明しましたが、これが暦年贈与という相続税対策です。

暦年贈与に関する税制改正の内容

そして今回の改正では暦年贈与に変更があり、2つの方法のうちどちらかを選ぶことができるようになりました。

1つは先ほど紹介した従来の暦年贈与を使う方法です。

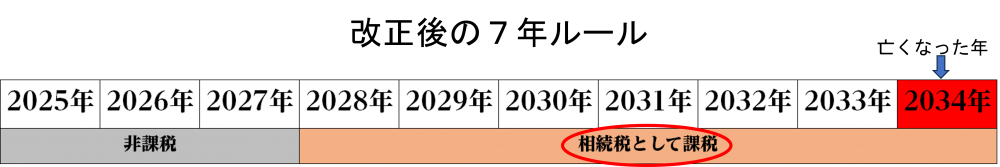

しかし改正により3年ルールが令和6年1月1日より7年ルールになってしまいました。

亡くなる日から過去7年間に行った贈与は相続税の計算に含まなければならなくなったのです。

この改正により暦年贈与では節税効果が薄れる可能性が高まりました。

相続時精算課税制度を利用した暦年贈与

もう1つは相続時精算課税制度を使った暦年贈与をする方法です。

相続時精算課税制度は本来、両親や祖父母から子や孫へ2500万円までの贈与をした場合、その時に贈与税を支払う必要はなく、贈与者が亡くなった時に相続税として支払うという制度です。

これにより「贈与するより死ぬまで待って相続した方が得」という事にならないための制度ですが、2500万円を超えた部分には一律20%の税率がかかるメリットとデメリットがあります。

それが今回、2500万円とは別で年間110万円までの贈与は非課税とする事ができるようになりました。

相続時精算課税制度を利用するには届出が必要ですが、一度届出をしてしまえばその後に110万円以内の金額を贈与しても届出は不要です。

そして重要なのは従来の暦年贈与のように7年ルールがない事です。

相続時精算課税による暦年贈与は贈与者がいつなくなっても年間110万円に関しては相続税に含めて計算する必要はないため節税効果が高くなりました。

しかし相続時精算課税には以下のようなデメリットもあります。

相続時精算課税のデメリット

・利用するには要件がありる

相続時精算課税を利用するには以下の要件を満たした上で納税地の所轄税務署に届出を行う必要があります。

贈与する側が60歳以上の両親や祖父母であることと

贈与を受ける側が18歳以上の子や孫であること

・一度届出を出すと撤回できない

相続時精算課税を利用するには納税地の所轄税務署への届出が必要で、撤回する事はできません。

・贈与税が高くなる場合がある

相続時精算課税制度を使うと年間110万の非課税枠を超えた部分が総額で2500万を超えると、その部分については一律20%の税率がかかります。

親族への贈与税の税率は少額ですと20%を下回る事もありますし、遺産の総額によって相続税の税率も変わりますので、金額によっては相続時精算課税制度を利用しない方が税金が安くすむ場合もあります。

・小規模宅地等の特例が使えない

相続した土地には要件を満たすと相続税額を最大で80%減額できる「小規模宅地等の特例」があります。

相続時精算課税を使うと、要件を満たしていたとしてもこの特例は使えなくなります。

・登録免許税や不動産取得税はかかる

相続時精算課税制度では不動産も対象になります。

この制度を使って不動産を贈与する時に必要な不動産登記をする場合には登録免許税と不動産取得税の二つの税金がかかります。

これは贈与の税率になるので相続時の税率よりも割高になります。

相続した場合の登録免許税は固定資産税の0.4%、不動産取得税は非課税

贈与した場合の登録免許税は固定資産税の2%、不動産取得税は固定資産税の3%となっています。

固定資産税の額が大きい物件になると、この差が大きな負担になる事もあります。

・物納財産に出来ない

相続税の納付は限定的ですが物納が可能です。

しかし、相続時精算課税を使って贈与した物は後に相続が発生した時、物納する事はできません。

まとめ

今回紹介した相続時精算課税制度は相続税対策のひとつにすぎません。

生前対策は贈与だけではありませんし、贈与だけを見ても様々な特例が存在しますので何が最善なのかを判断するには専門知識が必要です。

相続税対策をするときは税理士に相談するのがオススメです。

この記事を担当した専門家

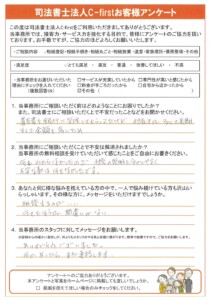

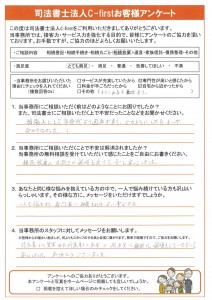

司法書士法人C-first

代表社員

山内 浩

- 保有資格

代表社員司法書士 家族信託専門士

- 専門分野

家族信託 相続 遺言 生前対策

- 経歴

司法書士法人C-firstの代表を務める。平成6年4月に貝塚市にて開業、平成25年4月には合併を経て事務所名をC-firstに改名。高齢者の生前対策について新しい財産管理承継ツールである家族信託などを活用して、高齢者の生前対策に最適なプランを提供する。