株の名義変更と相続手続きの方法

株の名義変更と相続手続きの方法

相続した株の手続きをご紹介します。

皆さんは、遺産分割といえば不動産や預金の相続を想定する事と思います。しかし、不動産や銀行預金だけではなく株式もきちんとした財産である事から相続の対象になります。

とはいえ、株式の相続はそれほど馴染みがない事でしょう。そこで、当事務所で商業登記を担当している司法書士の大谷が株式の相続における法律や税務上の問題点を説明いたします。

1相続株を放置することのデメリット。

1-1相続株を放置すると相続人で共有になる

株式を遺産分割せずそのまま放置しておくと株式はいわゆる共有状態にありますが、あまりお得な状態とは言えません。

1-2株を共有すると一人の意志では売却できない。

例えば100株を母と子供が共有するとします。

死亡した旦那さんから100個の株式を相続する場合、奥さんが50株、子供が50株所有するわけではなく、100株を二人で持っていると言う状態です。

そのため共有の株は一人では売却できません。母がどんなに売却したくとも子供がそれに反対すると売却できず、手続きを進めるには遺産分割協議を行う必要があり、それすらも拒否されてしまうと調停になるなどややこしくなってきます。

1-3共有だと株主としての権利の行使も不便。

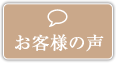

例えば通知が届かない場合がある。

株式が共有状態だと総会の通知が届かない場合があります。

会社が総会を開くには招集通知を株主に通知しなければなりません。

そしてこの通知は共有者の誰か一人にすれば足る事に成ります。

※権利行使者会社に通知されている場合を除く

これは、会社の事務手続きが複雑にならないためだと言われています。

例えば1株しか有しない共同相続人が何人もいる場合、そのすべての人に通知しなければならないとすると事務処理があまりにも面倒、ということです。

その為、自分が権利行使者として指定されているならともかく、遺産分割をしていないと株主総会に出席して自分の意見を言えないという不利益が生じ得ます。

1-4権利行使者ってなに?

さて権利行使者とは何でしょうか。

権利行使者とは共有者を代表して株主としての権利を行使する人の事です。

株主の権利には取締役を選任する、議題を提案する等があります。

権利行使者は共有者の持分の過半数により決められ、なれるのは一人だけです。

会社に通知する必要があり、そうすれば会社は権利行使者に対して総会の招集通知を送る等をする必要が出てきます。

さて、「共有状態では通知が来ない人がいる」「権利行使者になれば通知が来る」と分かったところで以下のような疑問が生まれた方もいるのではないでしょうか。

・共有者全員が権利行使者になれば全員に通知が来るのでは?

・通知がなくとも総会に参加すれば株主の権利を行使できるのでは?

・自分が権利行使者になればいいのでは?

可も否もあるので一つずつ解説していきます。

Q共有者全員が権利行使者になれば全員に通知が来るのでは?

A共有の株の権利行使者は一人と定められています。

複数人を権利行使者にすることはできません。

Q通知がなくとも総会に参加すれば株主の権利を行使できるのでは?

A基本的には権利行使者でなければ権利を行使できません。

権利行使者が一人もいない場合は共有者全員の意見が一致していれば権利を行使できます。

また「特段の事情」として権利行使者でなくとも単独で権利を行使できる場合があります。

(例:〇〇〇場合等)

「特段の事情」を立証しなければならないのは主張する側。

要するにこちら側で裁判所を納得させうる証拠をそろえねばなりません。

面倒この上無いですよね!

Q自分が権利行使者になればいいのでは?

A共有者の同意があれば問題ありません。

ただし、共有者の持分の過半数の同意がなければ無効となるので権利はありません。

仮に共有者の一人と株式会社が同意していたとしても共有者の持分の過半数の同意がなければ無効です。

1-5相続株の放置まとめ

・相続株を放置すると共有になる

・共有株は自分一人の意志で処分できない

・共有株は権利を行使する時も不便

・相続株があるならば相続人同士で遺産分割協議をして処分方法をしっかりと話し合う事が大切。

放置すると何かと面倒が増えるばかりでメリットは少ないと言えます。

出来る限り早めに遺産分割をした方が無難でしょう。

2 株式の名義変更の手続き

遺産分割協議書で株式を相続する人が決まれば、必ず名義書換え手続きを行いましょう。

相続税の申告に漏れてしまうと、追徴課税される恐れもあります。

株式の名義変更は『上場株』か『非上場株』かによって手続きが異なります。

【上場株の名義変更】

『証券会社』と『株式を発行した株式会社』の両方で名義変更の手続きが必要。

・証券会社での名義変更

証券会社に問い合わせてそれぞれ取引口座ごとに名義変更手続きをする。

・株式会社での名義変更

証券会社に問い合わせる。証券会社が代行して手配してくれる。

【非上場株の名義変更】

発行した株式会社に直接問い合わる必要があります。会社によって手続きが違います。

詳しく説明していきます。

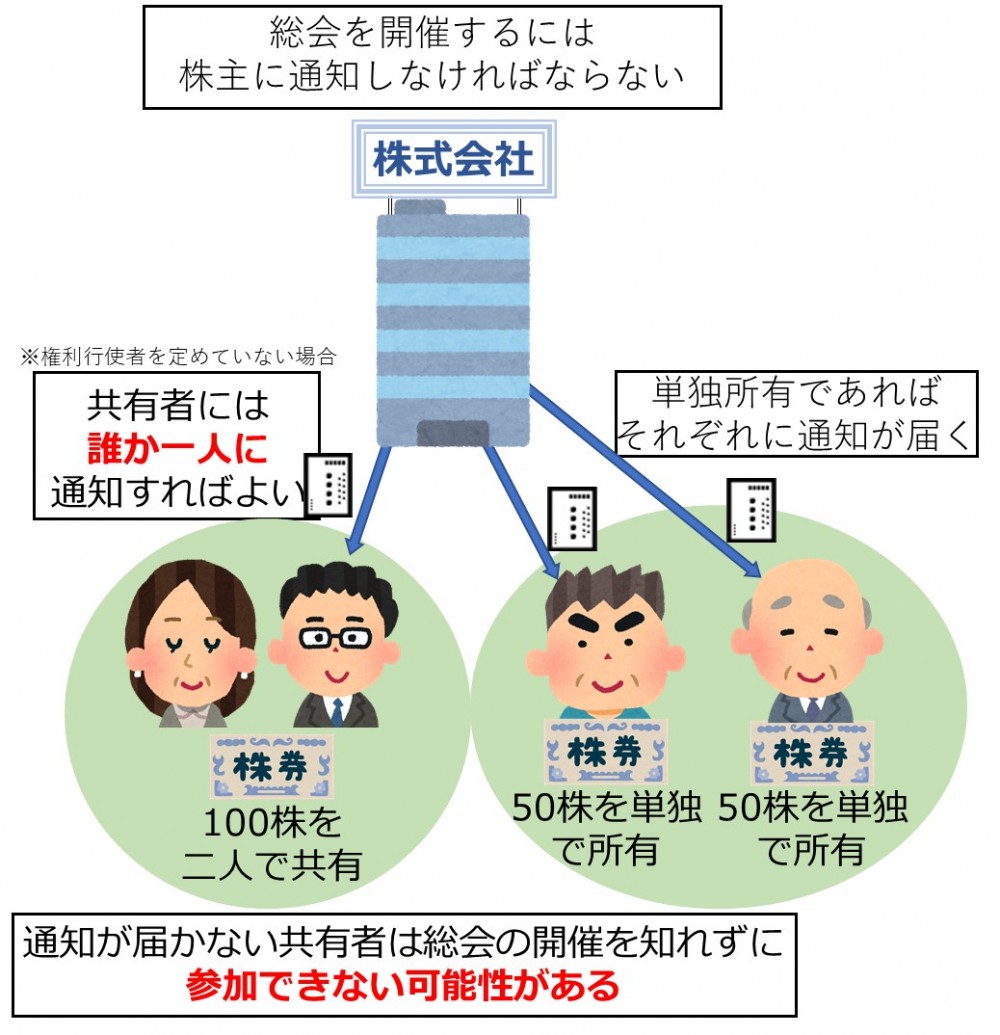

2-1上場株を名義変更する場合

2-1-1問い合わせるのは発行会社ではなく証券会社

上場会社の株券は、基本全て電子化されていまして証券会社等の口座で管理されています(振替株式といわれています)。これは、株主の権利行使の一元的な管理を実現するためです。簡単に言えば、上場会社の株式は多数であり日々取引の対象となるため、株券を発行せず証券会社等で管理する方が権利の流通の円滑化を図ることができるからです。

その為、口座を管理する証券会社で名義書き換えの手続きが必要となります。

証券会社の手続きでは、預金のように解約して払い戻しが出来る場合は少なく、一旦相続人の証券会社の口座に移動(移管)させる必要があります。移管後は解約でも運用でも、相続人が自由に選べます。

証券会社の口座を持っていない場合は、口座を作成する手続きが必要になります。窓口に出向く必要がある場合が多く。手続きに時間が掛かります。

2-1-2上場株の名義変更に必要な書類

①株券名義書換依頼書

②被相続人の出生から死亡までの戸籍謄本

③遺産分割協議書

④相続人全員の印鑑証明書

⑤相続人全員の戸籍謄本等

、が必要となります。

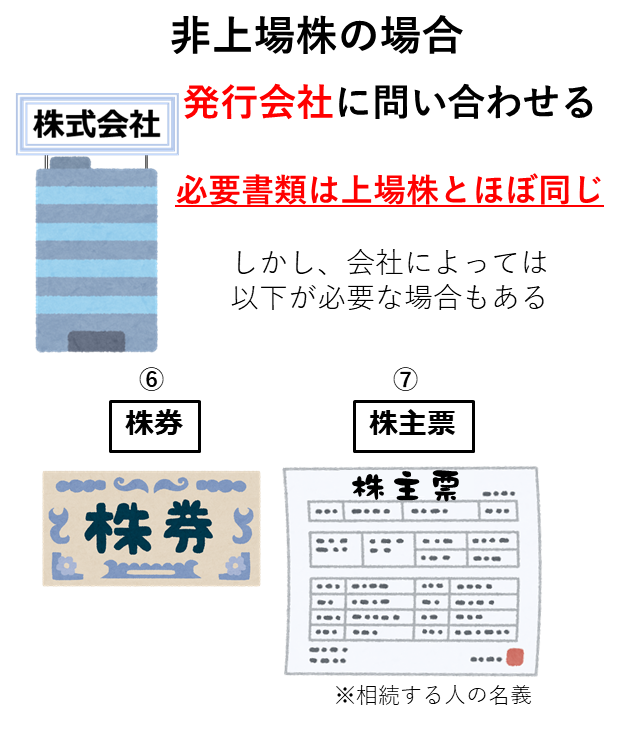

2-2非上場株を名義変更する場合

2-2-1問合せ先は発行会社

非上場会社の場合、株主が少ない事が多く、株式の売買も流通も少ないのが一般的です。また電子化されていない場合もあるため、証券会社ではなく直接発行会社に名義書換えの手続きを請求する事に成ります。

2-2-2非上場株の名義変更に必要な書類

そして上場会社の株式の書換えに必要ものとほぼ同じです。しかし、場合によっては

? 株券(株券不発行の場合は不要)?新しく株主になる相続人の株主票、が必要となります。株主票は会社によって発行の方法が違いますので(ネットでダウンロード、郵送で送られる等)まずは必要書類を発行会社に確認するのが良いでしょう。

2-3強制的に買い取られる『譲渡制限株式』

2-3-1譲渡制限株式とは

譲渡制限株式とはいわゆる未公開株の事で、譲渡に発行会社の承認を必要とする株のことです。

場合によっては強制的に買い取られてしまう場合もあるのですが、中小企業の場合、株式を現金化することが困難な場合が多い事から逆に相続人にとっては有難いかもしれません。

なぜこのような事ができるのでしょうか。

例えば小規模な親族経営の会社に突如として見ず知らずの人が「大株主になったので今日から私が社長です」と言われても困りますよね。

そういう事の無いように会社の承認がないと譲渡できないというルールを定める事ができます。

こうした趣旨は株式譲渡の時のみならず相続の場合にも当てはまります。

例えば、社長であるお父さんが立派で信用できたとしても相続人たる息子に浪費癖と借金があるような人なら経営に参加してほしくない場合もあります。

事前にこのルールを定めておけば経営陣が息子から株を買取る事で防ぐ事ができます。

2-3-2譲渡制限株式の名義変更

未公開株は非上場ですのでやはり発行会社とのやり取りで名義書換の手続きを進める必要があります

2-3-3譲渡が認められない株はどうなる?

では会社が譲渡を認めない株はどうなってしまうのでしょうか。

そうした場合の対応として、会社が強制的に相続人から買い取る制度もあります。

2-4株の名義変更手続きまとめ

・上場株は証券会社に問い合わせる

・非上場株は発行会社に問い合わせる

・未公開株は発行会社に問い合わせるが場合によって専門家に相談が必要

特に未公開株を処分する時、会社が譲渡は認めない、買い取りもしないとなると煩雑な手続きや複雑な法律知識が必要になりますので専門家に相談する必要があります。

3株の相続税申告

3-1相続税を申告しないとどうなる?

怠れば、重加算税を支払う破目に陥るかもしれません。

株式を相続する人が決まれば、税務申告をしましょう。

実は相続税の申告は不要なケースがほとんどです。

これは相続財産の額によって変わるので詳しくは「相続税控除の一覧と注意点」を参照ください。

必要であれば被相続人の住所地の管轄税務署か税理士に相談するのが良いでしょう。

3-2株の金額はいくら?価値の算定基準

そして相続税を申告する際、どれほどの相続税がかかるのか気になりますよね。そこで、相続税を算定する基準となる株式の評価の仕方を次にお伝えいたします。

3-2-1上場会社の場合

上場会社の場合客観的な売却価格は東証を見ればわかりますので明確です。

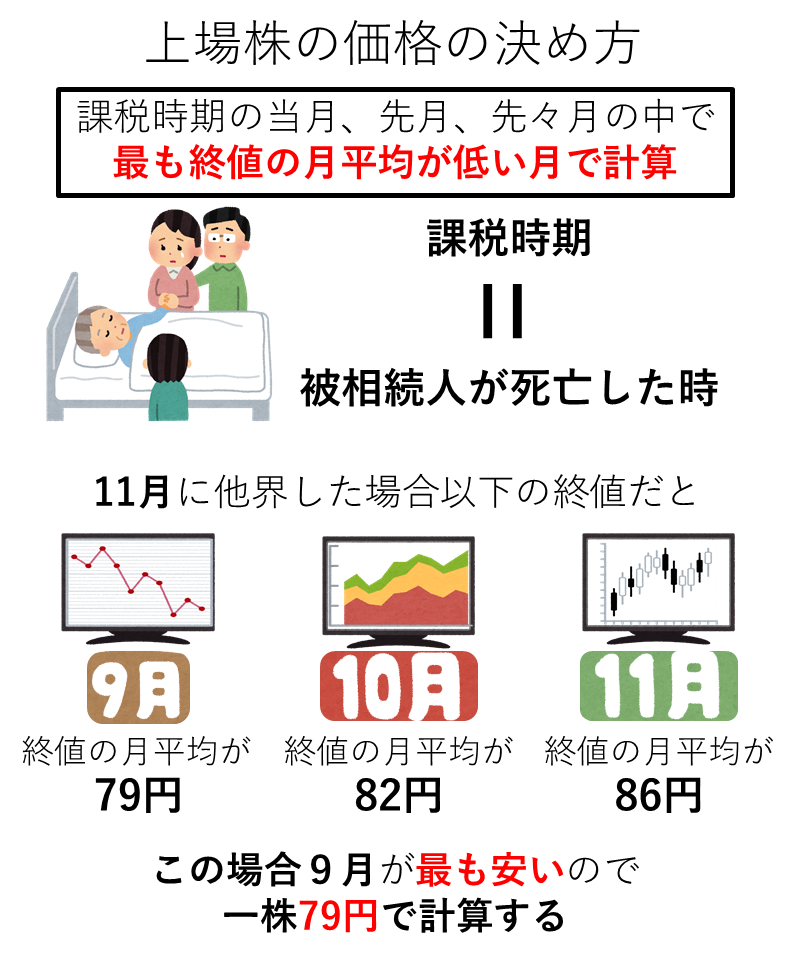

具体的には、

・課税時期の月の毎日の最終価格の平均額

・課税時期の月の前月の毎日の最終価格の平均額

・課税時期の月の前々月の毎日の最終価格の平均額

の最も低い価格が一株あたりの価格になります。

3-2-2非上場会社の場合

①大会社の場合

上場している他の類似業種の平均値から1株あたりの株式の価値を割り出します。

②小会社の場合は

会社の正味の資産を株式で割り、一株当たりの価値を算定していくやり方を取ります。

③中会社の場合

大会社と小会社のやり方を併用するやり方を取ります。なお、規模が大きくなればなるほど大会社の算定法に近くなります。

④その他

ほかにも特殊な評価の仕方もあるようです。正直言ってややこしいですよね。筆者も机上でしか理解していません( ´∀` )。ですので、公認会計士や税理士の先生と相談する方が良いかもしれません。

4相続した株式の現金化

4-1上場株の現金化

基本的には証券会社の口座で売却し現金化する事になります。

4-1-1遺産分割協議の前に現金化する

相続人同士で財産の分け方を話し合う分割協議をする前に、一先ず現金化したい場合です。

相続人の誰か一人を代表相続人とし、他の相続人全員がその人に株の現金化を委任します、代表相続人は証券会社に口座を作り、その口座に全ての相続株を移管し売却することが出来ます。

後は売却した現金の分け方を遺産分割協議で話し合うだけです。

4-1-2相続人それぞれが売却する

相続人それぞれが証券会社に口座を開設し、遺産分割協議書に基づいて株を各口座に移管します。

移管された株は相続人それぞれの判断で売却できますし、売却せず持ち続ける事も出来ます。

4-2非上場株の現金化

4-2-1発行会社に買い取ってもらう

一番良い方法はやはり、発行会社に買い取ってもらう事でしょう。

その場合税の優遇もあります。

例えば、一株10万円で株式を会社に売却いたしましてそのうち一株7万円が出資の払戻額(資本金等を発行株式(自己株式は除く)で割った値)とします。あとの3万円はみなし配当となります。この場合、7万円には通常譲渡収入として課税されるところ、多くの場合払戻部分と株主側の株式取得価格が一致する為(中小企業のほとんどは設立当初から資本や発行株式の増減が無い場合が多いから)、譲渡益は存在せず3万円部分がみなし配当として課税されます。しかし、このみなし配当の税率は通常、最高50%位になり結構高いです。ただし上述のように相続人が会社に買い取ってもらう場合は税率がグンと低くなります(約20%)(租税特別措置法9条の7)。具体的な要件は、?相続又は遺贈により株式を取得したこと?相続税がある事?相続開始翌日から相続税申告の提出期限の翌日以降3年を経過する日までの譲渡である事?特例に関する届け出を会社や税務署に提出することです。

売買の方法としては基本的には発行会社に直接願い出る事になります。他にも様々な方法がありますので紹介します。

4-2-2発行会社が買い取れない場合

しかし、発行会社が買い取ってくれるのならばよいですが、会社側からすると自己株の買取に法規制もあるので必ず買取りできるわけではありません。

その場合の処分方法を解説していきます。

5株式を守る場合の相続税対策

5-1相続税対策の必要性

相続税は他の税金とは違い「資金不足」に陥る事があります。

例えば所得税であれば稼いだ金額の中から支払いますし、消費税であれば自分の使うお金の中から支払いますのでどちらも「税金を支払うためのお金が足りない」という自体になる事はほぼありません。

しかし、相続税は自分のお金でなく、故人の財産に応じて税金がかかります。

その財産が預金などの資産が多ければ良いのですが、不動産や株式の割合が高い場合、納税するための資金が不足してしまい、支払えなくなる場合があります。

そうなってしまうと、相続財産の一部や相続人の財産から支払う事になってしまいます。

会社を引き継ぐ目的であれば相続人が相続財産の一部である株を売却せざるを得ない状態にならないよう資金を確保しなければなりません。

会社のオーナーさんは生きているうちに相続税対策をする必要があります。

5-2相続税対策の方法

5-2-1株を後継者に生前贈与する

後継者の息子に株式を贈与する方法があります。しかし、少しでも税金をかじったことのある人だと贈与税の方が高いのではないかとお思いになるかもしれません。

しかし、「中小企業における経営の承継の円滑化に関する法律」により後継者に贈与する場合、一定の要件を満たせば贈与税の支払いが免除ないし猶予される制度が設けられています。

5-2-2活用していない資産の売却

活用していない不動産等があれば売却等をするのも一つの手です。というのも、活用しない不動産等を資産として計上していると会社の実態以上に資産があると評価され一株当たりの評価額が高くなるからです。

計上の必要のある資産を売却することで株式の評価額を下げる事になり、相続財産の総額を下げ、相続税も少なくなると言う事になります。

5-2-3会社を合併する

会社の規模によって株の評価方法が異なります。大会社になるほど相続税法上株式の評価が有利になります。そこで合併等の組織再編の方法が利用されます。その際、税制適格や支配の要件等の一定の要件を満たせば繰越欠損金を引き継ぐことができることから、よく利用されている方法です。

6まとめ

・相続が発生したら放置しない。様々なデメリットがある。

・上場株式の手続きは自分でも出来る場合が多い。まずは証券会社に問い合わせ。

・非上場株、未公開株は手続きが煩雑で専門知識が必要な場合が多い。専門家に相談する方が良い。

・会社を相続する場合は相続税対策が必須。

特に上場していない株は複雑なルールが多数あり、馴染みのない人にとっては訳が分からないと思います。相続が発生したらまずは専門家に相談する事をオススメします。

相続のプロである司法書士をお選びいただけると幸いです。

この記事を担当した専門家

司法書士法人C-first

代表社員

山内 浩

- 保有資格

代表社員司法書士 家族信託専門士

- 専門分野

家族信託 相続 遺言 生前対策

- 経歴

司法書士法人C-firstの代表を務める。平成6年4月に貝塚市にて開業、平成25年4月には合併を経て事務所名をC-firstに改名。高齢者の生前対策について新しい財産管理承継ツールである家族信託などを活用して、高齢者の生前対策に最適なプランを提供する。