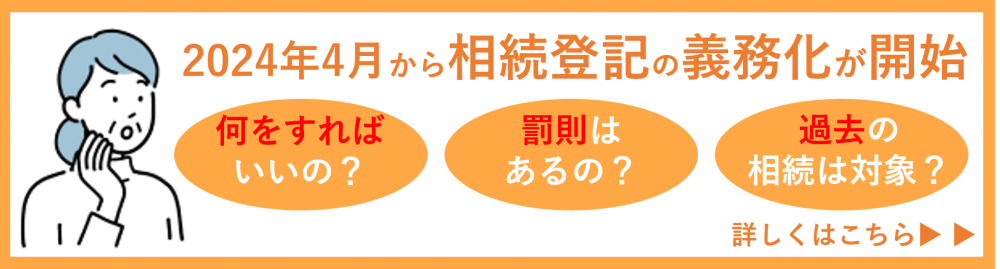

【2024年4月から相続登記が義務化】法改正の背景や罰則について解説!現在未登記の土地も注意!

法制審議会(法相の諮問機関)によって、相続や住所・氏名を変更した際に土地の登記を義務付ける法改正案が答申されました。

相続から3年以内に申請をしなければ10万円以下の罰金が科されます。

ここでは、相続登記が義務化される背景と法改正のポイントについてお伝え致します。

相続登記はなぜ義務化されるのか?

これまで相続が発生した場合でもお相続登記は義務ではなかったため、土地の評価が低かったり手続きが面倒だと感じた場合など相続登記を放置しているケースが多々ありました。

長い間、相続登記を放置していると、土地の所有者が誰なのかを把握することが難しくなります。

土地の所有者が不明の空き家や荒れ地は処分することが困難になる事が多く、周辺の土地の地価が下がったり景観が悪化したり、更には一部の所有者不明の土地が原因で公共事業や都市開発が進まないという問題が起こってしまいます。

現在、このような所有者不明の土地の増加が社会問題となっており、所有者が分からない土地がこれ以上増えないように相続登記が義務化されることになりました。

不動産の名義変更(相続登記)が必要な理由について詳しくはこちら>>

所有者不明の土地とは?

所有者不明の土地とは、国土交通省によると「不動産登記簿により所有者が直ちに判明しない、又は判明しても連絡がつかない土地」を所有者不明の土地と定義しています。

通常、土地を相続した人は、相続登記(不動産の名義変更)をすることになっていますが、下記のような様々な事情で相続登記を放置しているケースが多くあります。

・日中は忙しくて市役所や法務局に行く時間がない

・相続人全員の同意を求めるなどの手続きが煩雑で司法書士費用もかかる

・相続人同士で揉めていて、誰が土地を相続するかが決まらない

・相続登記は義務ではないのでやる必要がないと思っている

これらの事情によって相続登記を放置することで、「土地の所有者を把握できない」、「名前が確認できたとしても居所がつかめない」という問題が増加している背景もあります。

法務省による不動産登記簿における相続登記がされていない土地調査をした結果(平成29年法務省調査)最後の登記から50年以上経過している土地の割合は大都市で約6.6%、中都市・中山間地域で約26.6%という結果がでています。

更に、地籍調査における土地所有者等に関する調査(平成30年版土地白書114頁参照)では不動産登記簿のみでは所有者の所在が確認できない土地の割合は約20.1%と、長期間登記されていない土地は、現に所有者がわからなくなっているか、将来所有者がわからなくなる可能性が高いと考えられます。

所有者不明の土地があることのデメリットとは?

ここからは、所有者不明の土地を所有することでどんなデメリットがあるのか解説致します。

1.土地の売却ができない

相続登記や住所変更登記が放置されていて登記簿で売主の名義が確認できなければ、土地の購入希望者は危険を感じて取引に応じてくれない可能性が高いです。

不動産を売却する場合は、必ず相続登記をした上で売却を進める必要があります。

2.所有者不明の土地は有効活用しづらい

土地を取得したり利用したりするときは、所有者の同意が必要になります。

登記簿から所有者が判明しない所有者不明の土地は、主に下記の2点で土地の有効活用の妨げになっています。

①所有者の探索に手間がかかる

②所有者の同意を得るのに手間がかかる

相続登記が行われないことで所有者不明になっている土地は、亡くなった人が登記簿上の名義人となっています。

法律上は、所有者が死亡した土地は相続人が共同で相続するため、名義人の相続人を探し出す必要があります。

名義人の相続人を探し出すには名義人の出生から死亡までの戸籍謄本が必要で、もし相続人が死亡していれば、その相続人の出生から死亡までの戸籍謄本を取得しなければなりません。

相続人の探索や戸籍収集には時間と費用がかかり、これらの負担が土地の有効活用の妨げになっています。

また、所有者不明の土地の実質的な所有者(名義人の相続人)を探し出したとしても、次にこれらの相続人の全員と交渉して同意を得る必要があります

長期間にわたり相続登記が行われなかった場合は、相続人が十数人に及ぶこともあります。このような場合、すべての相続人の同意を得ることは極めて困難です。

3.正しく相続ができないケースもあります

数代にわたって相続登記が放置されているケースでは、被相続人となる人の相続登記が放置されている物件の共有持ち分を保有していたとしても、どれくらいの持分なのか不動産登記簿から確認できません。

また、実際にはそもそも持分を保有していない可能性もあります。

遺言書を書いたが場合でも、相続対象となる財産を正しく指定できないことから、遺言の内容の一部が無効になってしまうこともあり、場合によっては遺言全体が無効になってしまう可能性も出てきてしまいます。

相続登記義務化はいつから?手続きの期限は?

相続登記が義務化されるのは具体的にいつからで、どれくらいの期間で手続きを済ませなければならないのでしょうか?

相続登記義務化の施行日

相続登記の義務化が開始されるのは、2024年4月1日から開始されました。

登記の期限を過ぎてしまうと、ペナルティが科される可能性があります。(のちほど詳細を解説します。)

相続登記義務化の期限は?

不動産登記法改正後は、「相続開始および所有権を取得したと知った日から3年以内」に相続登記をしなくてはなりません。

なお、被相続人の不動産所有を認知していない期間は、この3年には含まれないものとされています。

複数の相続者が存在するケースでは、もっとも遅く相続の発生を知った相続者の認知した日から3年以内と計算されます。

つまり、遺産分割協議によって不動産の所有権を取得した際には、遺産分割された日から3年以内に相続登記を済ませなければならないということです。

相続登記の義務化に伴う改正ポイント

相続登記の義務化に伴う改正ポイントは下記の通りです。

・相続で不動産取得を知った日から3年以内に相続登記(名義変更)をしないと10万円以下の過料の対象となる

・遺産分割後の名義変更登記も義務化される

・遺産分割がまとまらず相続登記をできない場合、相続人であることを申告すれば相続登記をする義務は免れる

その場合には、法務局(登記官)が登記簿に申告をした者の氏名住所などを記録する(相続人申告登記(仮称))。

・相続人に対する遺贈や法定相続登記後の遺産分割による名義変更が簡略化され、不動産を取得した者からの申請で名義変更ができる。

・住民基本台帳ネットワークシステムで、法務局(登記官)が登記簿上の所有者が死亡していること把握した場合には、所有者が死亡していることを登記簿に記録することができる。

ポイント①:相続登記の義務化

不動産の相続が発生した際は、相続により不動産の所有権を取得した者は、相続の開始及び所有権を取得したことを知った日から3年以内に不動産の名義変更登記をしなければなりません。

これは、遺言などの遺贈により所有権を取得した者も同様です。

ポイント②:相続人申告登記制度が新設

改正不動産登記法では、「相続人申告登記」という制度が新しく作られました。これは、不動産を相続した人が法務局の登記官に対し「私が不動産の相続人です」と申し出て登記してもらうという制度です。

前述の通り、不動産の所有者となったことを知ってから基本的に3年以内に相続登記しなければなりませんが、遺産分割協議が終わっていないなどの事情により、相続登記をするのが難しいケースもある場合があります。

そこで、先に「自分が相続人です」と法務局に申請することにより、上記の義務を履行したことにしてもらえるのが、相続人申告登記制度です。

相続人申告登記の申請があると、登記官はその不動産の登記に申出人の氏名や住所などの情報を付記します。この時点では正式な相続登記ではありません。

その後、遺産分割協議などを行って相続人が確定したら、その日から3年以内に正式な相続登記(名義変更)をすれば相続人は義務を履行したことになります。

相続人申告登記の具体的な申請方法について詳細は未定ですが、相続人が単独で申請できて添付資料も簡易なものとなる見込みです。正式な相続登記より負担が軽くなるので、すぐに相続登記ができない場合は、相続人申告制度を利用することをお勧めします。

ポイント③:相続登記をしない場合は10万円の過料が科せられる可能性がある

相続登記が義務化された後に、期限内に相続登記を完了しない場合、ペナルティが科される可能性もあるので注意が必要です。

具体的には「10万円以下の過料」が課される可能性があります。過料とは、お金を取り立てられる金銭的な行政罰です。

過料は罰金や科料とは異なり犯罪ではないので、前科はつきませんがお金をとられるだけでも十分なペナルティとなってしまいますので注意が必要です。

ポイント④:遺産分割後の名義変更登記も義務化される

相続人間の遺産分割がまとまらず、すぐに相続登記ができないときは民法で定める法定相続人が法定相続分で登記を行うことにより、当初の義務を免れることができます。

しかし、そのままだと法定相続分に従って、不動産の共有をすることになってしまいます。

そこで、法定相続分による相続登記後、遺産分割協議を行うことにより遺産分割で取得した相続人は、相続した不動産の相続登記(名義変更)を行う必要があります。

この遺産分割による名義変更においても、遺産分割の日から3年以内に登記をすることが義務づけられます。

しかし、義務を免れるために上記の法定相続分での登記手続きを行うことには、手間とコストがかかります。

そこで、遺産分割がまとまらず速やかに相続登記をできない場合には、相続人であることを申告すれば相続登記をする義務は免れる制度(相続人申告登記(仮称))が設けられました。

この制度が利用された場合には、法務局(登記官)が登記簿に申告をした者の氏名住所などを記録します。

ポイント⑤:義務化に伴う登記手続きの一部が簡略化

これまで、相続人に対して相続財産の一部を遺贈する内容の遺言があった場合には、不動産の遺贈を受ける者以外に法定相続人全員(遺言執行者がいるときは遺言執行者)の協力がないと遺贈による名義変更手続きができませんでした。

協力をしない相続人等がいると義務を履行できないため、改正後は遺贈による名義変更は、不動産の遺贈を受ける者が単独で申請することができるようになります。

また、法定相続分による相続登記後、遺産分割による名義変更登記も、他の相続人の協力がなければ名義変更ができなかったのが、法改正により、不動産を取得した者の単独で申請することができるようになります。

ポイント⑥:法務局が住基ネットで把握した死亡情報を登記できる

住民基本台帳ネットワークシステムで、法務局(登記官)が登記簿上の所有者が死亡していることを把握した場合には、法務局(登記官)の判断で所有者が死亡していることを登記簿に記録することができます。

あくまで死亡情報のみを記録するのみで、その相続登記の義務は免れることはできません。

現在未登記の不動産は義務化の対象?

法改正により相続の登記が義務化となるわけですが、現在相続登記がなされていない不動産も対象です。

長期間相続登記を行っていない場合、これまで相続登記を放置してきた相続人全員が対象となります。

・相続登記をきちんと行っているか

・うっかりで未登記の不動産がないか

まずはご自身やご家族の現状把握をきちんと行うことが重要です。

現在の登記について調べる手段は、法務局で不動産登記の全部事項証明書を取得するか、登記情報を取得できるインターネットサービス(有料)があります。

心配な方、未登記不動産にお心当たりがある方、義務化前に洗い出しておくことをおすすめします。

登記をしていなければ今のうちに対策を!

土地を相続したときにすぐに相続登記をしておかなければ、所有者自身にも次のようなデメリットがあります。

・相続した不動産が自分の意志で売却したり、担保に入れたりできなくなる

・相続人の中に借金がある人がいた場合、不動産を差し押さえられるリスクがある

・相続登記の義務化以降に相続があれば子や孫に迷惑をかけてしまう

相続登記が義務化される前であっても、土地を相続したときはできるだけ早く相続登記をすることをおすすめします。

相続登記は専門家に依頼しなくても自分で手続きをすることができますが、日中は忙しくて法務局や市役所に行けない方や相続人が多い方などは手続きに多くの手間がかかります。

自分で手続きをすることが難しい場合や時間がない方や何代にも渡って相続登記をしてない場合は相続登記の専門家である司法書士に依頼することをおススメします。

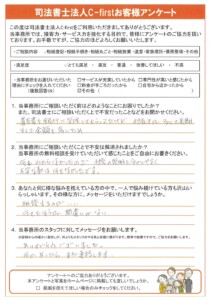

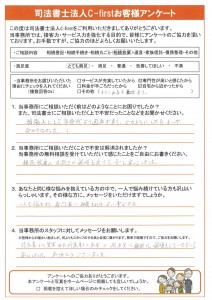

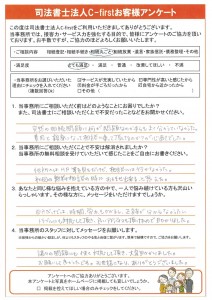

当事務所は相続の累計相談実績1000件以上と豊富な相談実績がございます。

相続登記やその他の相続手続きについてお悩みのお客様は、ぜひ当事務所の無料相談をご利用くださいませ。

2024年4月から相続登記が義務化されます!

相続登記を自分で行う場合の動画で解説

【自分でできる!相続登記】登記申請書の作り方

【自分で出来る!】長期相続登記等未了土地の相続登記!

相続手続き丸ごとサポートの無料相談実施中!

相続の無料相談実施中!

.jpg)

相続手続きや遺言書作成、成年後見など相続に関わるご相談は当事務所にお任せ下さい。

当事務所の司法書士が親切丁寧にご相談に対応させていただきますので、まずは無料相談をご利用ください。

予約受付専用ダイヤルは0120-079-077になります。お気軽にご相談ください。

相続登記サポート

相続登記(不動産の名義変更)の書類収集~法務局の申請まで登記のプロである司法書士にすべてお任せください。

| 内容 | 詳細 |

|---|---|

| 相続人調査 | ・戸籍、住民票等取得(相続登記に必要なものすべて) ・お持ちの戸籍謄本等のチェック ・相続関係精査 ・法定相続分の確定 |

| 不動産調査 | ・名寄せ調査 ・評価証明取得 ・登記事項証明書取得 |

| 相続関係説明図作成 | 法務局提出用の「相続関係説明図」作成 |

| 遺産分割協議書作成 | ・遺産分割協議書作成(各相続人への郵送も対応します。) |

| 相続登記申請 | ・法務局へ相続登記の申請 |

| アフターフォロー | ・二次相続や生前対策等のサポートをさせていただきます。(相談無料) |

| 料金 | 110,000円~ |

※上記料金は被相続人1名、相続人4名、不動産登記1管轄5筆、戸籍収集10通までの料金です。

※追加費用の目安:数次相続22,000円/名、被相続人33,000円/名 相続人4,400円/名、不動産33,000円/管轄 2,200円/筆、戸籍等取得3,300円/通

※上記料金の他に下記のような実費が必要です。

①登録免許税(法務局に支払う名義変更に必要な税金です。)

不動産評価額×0.4%

②戸籍謄本等(例:450円・750円)、登記簿謄本(例:480円) 等

相続手続き丸ごとサポート(遺産整理業務)

相続人様の窓口として、相続の煩雑な手続きをすべて一括で丸ごと代行するサービスです。

相続人調査(戸籍収集)や遺産分割協議書の作成、「預金」「不動産」「株式」など、あらゆる相続手続きをまとめて代行致します。

遠方にお住まいの方や相続関係が複雑な方にオススメです。

サポート料金A:相続人間で話し合い可能な場合

サポート料金B:相続人間で話し合いできない場合

| 相続財産の価額 | サポート料金A | サポート料金B |

|---|---|---|

| 200万円以下 | 165,000円 | 330,000円 |

| 200万円超~500万円以下 | 220,000円 | 385,000円 |

| 500万円超~1,000万円以下 | 275,000円 | 440,000円 |

| 1,000万円超~2,000万円以下 | 385,000円 | 550,000円 |

| 2,000万円超~3,000万円以下 | 495,000円 | 660,000円 |

| 3,000万円超~4,000万円以下 | 605,000円 | 770,000円 |

| 4,000万円超~5,000万円以下 | 715,000円 | 880,000円 |

| 5,000万円超~6,000万円以下 | 825,000円 | 990,000円 |

| 6,000万円超~7,000万円以下 | 935,000円 | 1,100,000円 |

| 7,000万円超~8,000万円以下 | 1,045,000円 | 1,210,000円 |

| 8,000万円超~9,000万円以下 | 1,155,000円 |

1,320,000円 |

| 9,000万円超~1億円以下 | 1,265,000円 | 1,430,000円 |

| 1億円超 | 相続財産額の1.43% | 相続財産額の1.65% |

※相続税の申告が必要な場合の税理士報酬・弁護士、土地家屋調査士など各種専門家を手配した場合等は別途報酬が発生します。

※手続内容により下記のとおり各種加算させていただきます。

・手続き先数(金融機関の数、不動産の管轄数)9件目以降5.5万円/件 (不動産筆数)6筆目以降2,200円/件

・相続人5名様以降5.5万円/名 ・数次相続、代襲相続発生の場合5.5万円/件 ・債務の弁済がある場合 3.3万円/件

・相続人が海外在住または外国籍の場合11万円/名(連絡先不明の場合手続不可) ・相続放棄をされる方がいる場合4.4万円~/名

※上記料金の他に下記のような実費が必要です。

①登録免許税(法務局に支払う名義変更に必要な税金です。) 不動産評価額×0.4% ②戸籍謄本、登記簿謄本等

動画で解説!よくわかる相続登記とは

【自分で出来る!】長期相続登記等未了土地の相続登記!の解説動画

【自分でできる!相続登記】登記申請書の作り方

この記事を担当した専門家

司法書士法人C-first

代表社員

山内 浩

- 保有資格

代表社員司法書士 家族信託専門士

- 専門分野

家族信託 相続 遺言 生前対策

- 経歴

司法書士法人C-firstの代表を務める。平成6年4月に貝塚市にて開業、平成25年4月には合併を経て事務所名をC-firstに改名。高齢者の生前対策について新しい財産管理承継ツールである家族信託などを活用して、高齢者の生前対策に最適なプランを提供する。